레버리지 ETF, “오르면 몇 배로 벌 수 있다”는 말에 혹해 보신 적 있으신가요? 하지만 하루 단위로 배수를 다시 맞추는 구조 탓에, 운용이 조금만 어긋나도 시간이 지날수록 수익이 아닌 자본 잠식이 일어날 수 있습니다. 왜 그런지, 그리고 실제 시장 데이터에서 어떤 일이 벌어졌는지 차근히 살펴보겠습니다.

‘세 배’의 진짜 의미 — 하루 수익률의 3배

레버리지 ETF는 “지수의 일일 변동률 × 3배(또는 2배)”를 목표로 합니다.

즉, 하루 단위 성과만 3배로 추적할 뿐, 장기적으로 3배가 되는 것은 아닙니다.

예: 코스피200 지수를 100이라고 가정하고 아래와 같은 상황을 생각해 보겠습니다.

- 1일차 +10%,

- 2일차 –10%라면, 지수는 대략 원점(0%)으로 돌아옵니다.

그러나 같은 경로에서 3배 레버리지 ETF는 +30% → 130, −30% → 91(−9%)가 됩니다.

하루 단위 복리와 일일 리셋 때문에 손실이 더 커지는 것이죠. 이것을 변동성 손실(Volatility Drag) 이라 부릅니다.

| 구분 | 지수 | 3배 레버리지 |

|---|---|---|

| 1일차 | +10% → 110 | +30% → 130 |

| 2일차 | −10% → 99 | −30% → 91 |

| 결과 | 약 −1% (원점 부근) | −9% 손실 |

복리 효과의 역습 — 왜 마이너스가 누적되는가

레버리지 ETF의 핵심은 매일 기준가를 리셋(재조정) 한다는 점입니다.

하루의 손익이 다음 날의 기초자산 규모를 바꾸고, 그 바뀐 크기에 다시 2배/3배가 적용됩니다.

상승과 하락이 반복될수록

- 상승일에는 작아진 원금에서 수익이 나고,

- 하락일에는 커진 원금에서 손실이 나게 됩니다.

결국 변동성이 큰 장세일수록 복리 구조상 손실이 커집니다.

즉, 지수가 제자리여도 레버리지 ETF는 시간이 지날수록 서서히 하락하는 형태를 띱니다.

“지수는 그대로인데 왜 내 ETF는 빠지지?”

이 현상은 횡보장(박스권)에서 더욱 두드러집니다.

코스피200이나 나스닥 지수가 일정 범위에서 오르내리기만 하면,

레버리지 ETF는 매일의 변동성 손실이 누적되어 점차 하락합니다.

예)

- 지수: 2000 ↔ 2100 사이 등락만 반복

- 2배 ETF: 초기 10,000원 → 수개월 후 9,000원 이하로 감소

지수는 같은 수준이지만 ETF는 줄어듭니다.

복리 구조의 함정이며, 장기 보유자에게 치명적인 손실 요인입니다.

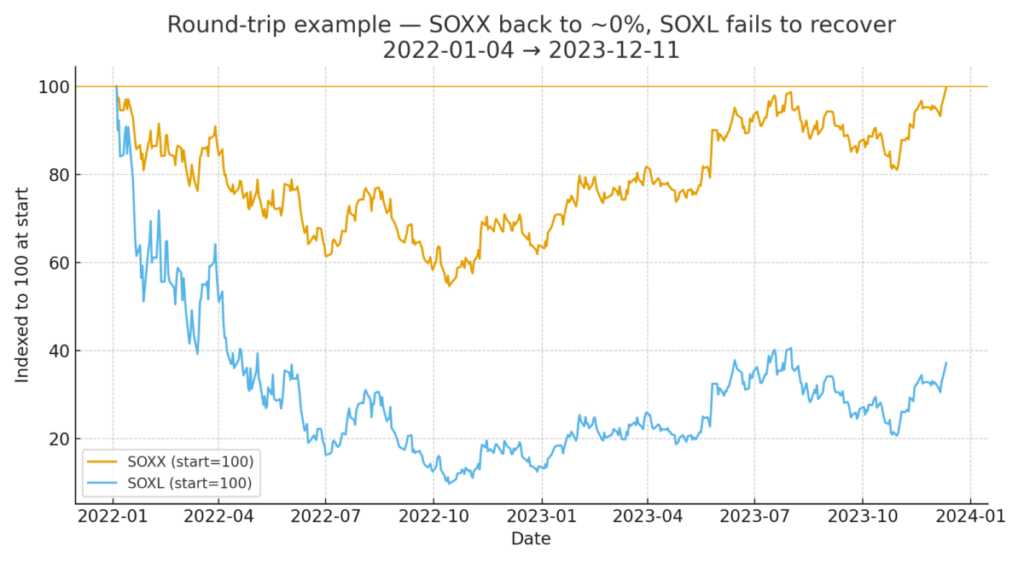

그림 1 설명 : SOXX(필라델피아 반도체 지수 추종 ETF)는 회복하였으나(≈0%), SOXL(SOXX 세배 추종 레버리지 ETF) 은 손실 −62.8%로 회복 실패.

기간: 2022-01-04 ~ 2023-12-11, 시작=100 정규화, Adj Close(배당/스플릿 보정) 기준.

의미: 하락↔반등이 섞인 오르락내리락 경로에서는 일일 3배의 복리/리셋 구조로 손실이 누적되어,

지수가 제자리여도 레버리지 ETF는 원점 복귀를 못 할 수 있음.

일일 재조정(Rebalancing)으로 인한 손실

레버리지 ETF는 매일 포지션을 다시 설정합니다.

상승장에서는 추가 매수(레버리지 유지), 하락장에서는 추가 매도(레버리지 축소)가 반복됩니다.

이 과정에서

- 거래비용,

- 슬리피지(체결손실)

이 꾸준히 발생합니다. 결과적으로,

- 상승장에서 고점 추격매수,

- 하락장에서 저점 손절매

가 구조적으로 발생하기 쉬워집니다. 이것이 재조정 손실(Rebalancing Loss) 입니다.

레버리지 ETF의 올바른 활용법

① 장기 보유용 아님

구조적으로 복리 손실이 누적되므로 장기 투자에는 부적합합니다.

② 전술적 사용

뚜렷한 추세가 확인될 때 단기·규칙 기반으로 접근하는 것이 바람직합니다.

예: 이동평균 상방 정렬, 모멘텀 신호 발생 구간 등.

③ 리스크 관리 필수

- 손절/익절 기준 사전 설정

- 최대낙폭(MDD) 한도 설정

- 비중 제한(포트폴리오의 일부로만)

④ 거래비용·추적오차 확인

운용보수, 일일 재조정 비용, 선물·스왑 구조에 따른 괴리 가능성을 점검합니다.

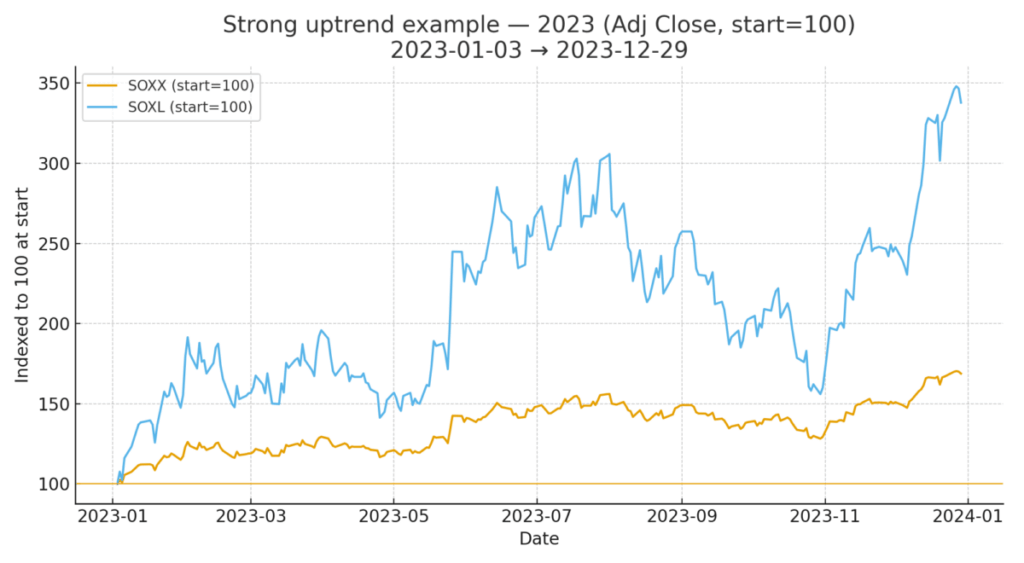

그림 2 설명 : 강한 상승장에서 레버리지가 3배를 ‘넘길’ 수도 있음.

예시: 2023-01-03 ~ 2023-12-29 (상승장 1년, 시작=100 정규화, Adj Close 기준).

SOXX +68.8% vs SOXL +237.8% → 단방향 상승이 이어지면 복리 탄력으로 레버리지가 상대 초과 가능.

단, 추세가 꺾이거나 박스권 전환 시 성과가 빠르게 잠식될 수 있으므로 전술적 운용 전제.

맺음말

레버리지 ETF는 강력한 도구지만, 복리·재조정·변동성이라는 구조적 요인 때문에

장기 보유 시 기대와 다른 결과가 나올 수 있습니다.

“하루 2배/3배”라는 문구 뒤에 숨어 있는 경로의존성을 이해하고,

단기 전술·철저한 리스크 관리 아래에서 선택하는 것이 바람직합니다.

자주 묻는 질문(FAQ)

Q1. 왜 ‘기간 2배·3배’가 아닌가요?

A. 레버리지는 하루 수익률의 배수를 매일 복리로 누적하기 때문입니다. 같은 기간이라도 경로에 따라 결과가 달라집니다.

Q2. 지수가 제자리인데 내 레버리지는 감소합니다. 정상인가요?

A. 네. 변동성 드래그와 일일 재조정 비용으로 인해 그럴 수 있습니다.

Q3. 언제 활용하는 게 좋나요?

A. 명확한 추세가 이어질 때, 단기·규칙 기반으로 제한적으로 사용하는 것이 일반적입니다.