1. 주간 증시 요약

- KOSPI는 주간 −56.93p(−1.76%) 하락해 3,168.73에 마감했습니다.

주 초반 미국 증시 부진과 반도체 업황 불확실성으로 외국인 매도세가 이어지며 하락세를 보였습니다. 중반 이후 기관의 저가 매수세가 일부 유입되며 낙폭을 줄였으나, 주 후반에도 반도체 중심의 차익실현 매물이 출회되면서 주간 기준으로는 하락 마감했습니다 - KOSDAQ은 주간 −32.75p(−4.02%) 하락해 782.51에 마감했습니다.

성장주 중심의 차익 매물이 집중되며 IT·바이오 섹터 전반이 약세를 기록했습니다. 외국인과 기관 수급이 엇갈리며 지수는 반등 동력을 확보하지 못했고, 특히 단기 과열 종목의 조정이 겹치면서 낙폭이 확대되었습니다.

1.1 수급 요약

- 외국인

- KOSPI: −9,839억 순매도

- KOSDAQ: −839억 순매도

- 기관

- KOSPI: +11,909억 순매수

- KOSDAQ: −3,633억 순매도

1.2 주도 업종

- 외국인: 운송장비/부품, 금속, 전기/가스

자동차·조선 업황 개선 기대, 철강·비철 저가 매수세, 방어적 성격의 유틸리티 수요 - 기관: 금융, 운송장비/부품, IT 서비스

은행·증권주 배당 매력, 안정적 실적 기대 ,자동차·조선 모멘텀 강화, 클라우드·SI 수요 확대에 따른 비중 확대

2. 주간 증시 주요 이슈

- AI 투자 대전환 선언 (8월 22일)

정부가 AI 투자를 최우선 과제로 삼고 대규모 펀드 조성과 세제·규제 완화를 포함한 지원 방안을 발표.

→ 인공지능, 반도체, 로봇, 스마트 제조 등 관련 섹터 투자 심리 개선. - 문화 콘텐츠 수출 확대 전략 (8월 21일)

한국을 ‘소프트파워 5강국’으로 도약시키기 위한 콘텐츠 수출 전략이 공개됨.

→ K-팝, 드라마, 게임, 웹툰 등 엔터·콘텐츠 관련주 중장기 모멘텀 강화. - 중국 관광 회복 기대 (8월 16일~22일, 세부 발표 8월 20일 전후)

9월 말부터 중국 단체 관광객 대상 무비자 입국 조치 시행 발표.

→ 면세점, 호텔, 항공, 뷰티 관련주에 긍정적 수요 기대. - 경제성장률 목표 하향 (8월 22일)

정부가 올해 성장률 목표를 기존 1.8%에서 0.9%로 대폭 하향 조정.

→ 수출 둔화·건설 침체 등 경기민감 업종 전반 투자심리 위축.

3. 주간 외국인·기관 순매수 상위 10선

| 순위 | KOSPI | KOSDAQ | ||

|---|---|---|---|---|

| 외국인 | 기관 | 외국인 | 기관 | |

| 1 | 삼성중공업 | SK하이닉스 | 태성 | 실리콘투 |

| 2 | 현대차 | 삼양식품 | 원익IPS | 와이지엔터테인먼트 |

| 3 | 효성중공업 | 신한지주 | 비에이치아이 | 비에이치아이 |

| 4 | HD현대일렉트릭 | 삼성전자 | 로보티즈 | 아이패밀리에스씨 |

| 5 | STX엔진 | 메리츠금융지주 | 에스엠 | HK이노엔 |

| 6 | LG화학 | 크래프톤 | 파마리서치 | 스튜디오드래곤 |

| 7 | 카카오 | 현대차 | 리노공업 | CJ ENM |

| 8 | 현대로템 | 현대로템 | 에이비엘바이오 | 브이티 |

| 9 | LIG넥스원 | HD한국조선해양 | 한텍 | 덕산네오룩스 |

| 10 | 두산 | 하이브 | 씨어스테크놀로지 | 디어유 |

4. 외국인·기관순매수 흐름 – 업종별 핵심 포인트

4.1 금주 외국인 수급 요약(KOSPI, KOSDAQ 합산 기준)

| 순위 | 업종명 | 외국인 순매수 금액(억) | 특징·관전 포인트 |

|---|---|---|---|

| 1 | 운송장비/부품 | +3,168 | 자동차·조선 중심 매수세, 기관과 동반 유입으로 업종 강세. |

| 2 | 금속 | +469 | 철강·비철 일부 종목 저가 매수 유입, 단기 반등 기대. |

| 3 | 전기/가스 | +204 | 배당·방어 매력에 기반한 제한적 매수세 유입. |

| 대규모 순유출 | 전기/전자 | -7,084 | 반도체 업황 부담과 차익실현, 기관 수급과 엇갈리며 외국인 대규모 매도세. |

| 대규모 순유출 | 음식료/담배 | -2,065 | 단기 급등 종목 조정 국면, 차익실현 중심의 외국인 매도세. |

| 대규모 순유출 | 금융 | -1,827 | 금리 환경 및 금융주 실적 불확실성으로 외국인 매도세 확대. |

- 외국인은 운송장비/부품(+3,168억), 금속(+469억), 전기/가스(+204억) 업종을 중심으로 순매수.

자동차·조선 업종의 업황 개선과 철강/비철 저가 매수, 방어적 성격의 에너지 수요 기대가 주된 배경. - 반면 전기/전자(−7,084억), 음식료/담배(−2,065억), 금융(−1,827억) 업종에서는 대규모 순매도.

반도체 업황 부담과 차익실현, 단기 급등 종목 조정, 금리 환경 불확실성이 주요 요인.

4.2 금주 기관 수급 요약(KOSPI, KOSDAQ 합산 기준)

| 순위 | 업종명 | 기관 순매수 금액(억) | 특징·관전 포인트 |

|---|---|---|---|

| 1 | 금융 | +2,523 | 금융지주·증권주 중심 저가 매수, 배당 매력 부각. |

| 2 | 운송장비/부품 | +2,221 | 자동차·조선 업황 개선 기대, 기관 매수세 강화. |

| 3 | IT 서비스 | +1,494 | 클라우드·SI 수요 확대, 기관 선제적 비중 확대. |

| 대규모 순유출 | 의료/정밀기기 | -424 | 수급 쏠림 해소, 단기 조정 국면. |

| 대규모 순유출 | 제약 | -415 | 임상 불확실성·실적 모멘텀 둔화로 매도세. |

| 대규모 순유출 | 전기/전자 | -369 | 반도체 업황 불확실성으로 차익실현, 외국인과 반대 수급. |

- 기관은 이번 주 금융(+2,523억), 운송장비/부품(+2,221억), IT 서비스(+1,494억) 업종을 중심으로 순매수했습니다.

- 반면, 의료/정밀기기(–424억), 제약(–415억), 전기/전자(–369억) 업종에서는 순매도가 나타났습니다.

5. 8월 4주차 증시 총평

외국인은 운송장비/부품·금속·전기/가스 업종 중심으로 순매수 기조를 보였습니다. 자동차·조선 업황 개선 기대와 철강·비철 저가 매수, 방어적 성격의 에너지 수요가 맞물리며 매수세가 유입됐습니다. 반면 전기/전자·음식료/담배·금융에서는 대규모 순매도가 나타났습니다. 반도체 업황 부담과 차익실현, 단기 급등 종목 조정, 금리 환경 불확실성이 주요 원인으로 작용했습니다.

기관은 금융·운송장비/부품·IT 서비스 업종에서 순매수가 유입됐습니다. 배당 매력과 저가 매수, 자동차·조선 업황 개선, 클라우드·SI 수요 확대 기대가 매수세를 이끌었습니다. 반면 의료/정밀기기·제약·전기/전자는 순매도 우위였습니다. 바이오·헬스케어의 실적/임상 불확실성과 반도체 업황 부담이 매도 요인으로 작용했습니다.

종합하면, 이번 주는 자동차·조선·금융·IT 중심의 선별적 비중 확대와 반도체·바이오·방어적 소비주 일부에서의 비중 축소가 교차한 한 주였습니다. 외국인과 기관 모두 경기민감 업종에서는 매수 기조를, 반도체·바이오에서는 매도 기조를 보이며 수급 양극화가 이어졌습니다.

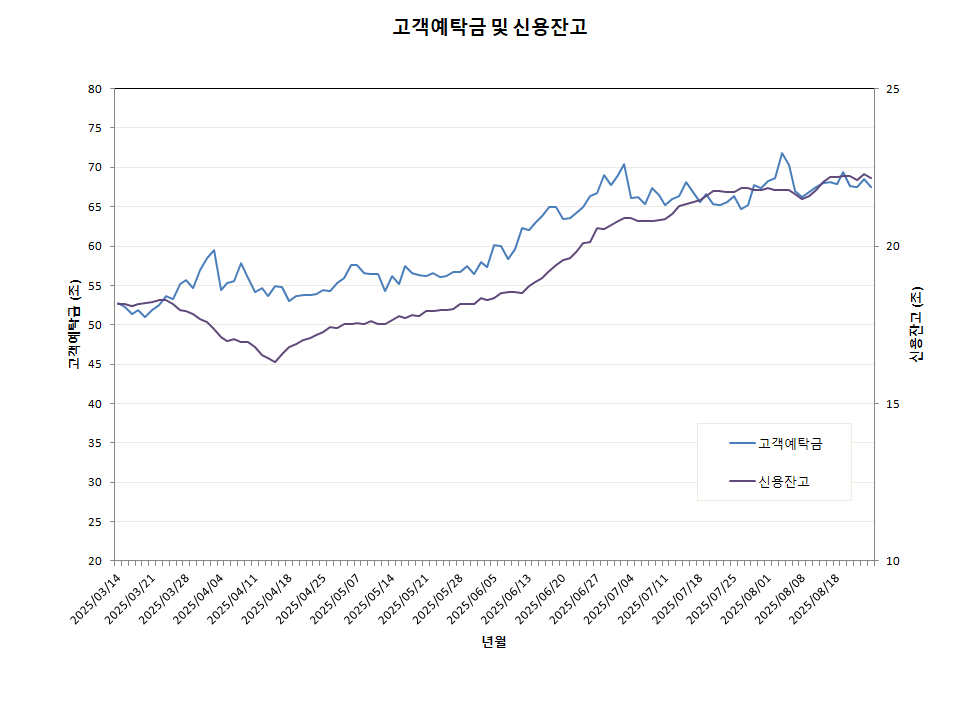

6. 증시 자금 동향 (8/21 기준)

- 고객 예탁금 : 67.4조 (1주전 대비 -0.5%)

- 신용 잔고 : 22.1조 (1주전 대비 -0.2%)